“活錢”收益可5倍于活期

政策未明投資難擇向 超短期的銀行理財產品密集發行

2月份CPI同比上漲2.7%,超越銀行1年期定存利率2.25%,負利率時代來臨,加息預期也因此升溫。

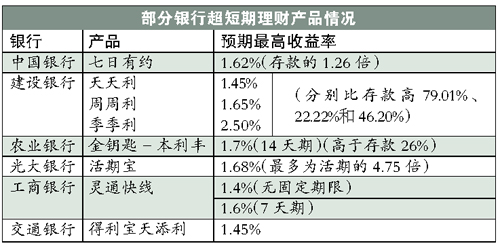

在政策尚未明朗,投資方向也難以把握,不少投資者手中的“活錢”也多了起來,超短期的銀行理財產品也因此密集發行,年收益率一般在1.4%~2%之間,高的達到活期利率的近5倍。

無固定期限和超短期理財產品是目前銀行理財的重頭產品,金額一般以5萬元為起點,追加認購單位為1000元的整數倍。

如投資10萬元的“金鑰匙”7天期產品,則客戶本周期收益為100000×1.7%×7/365=32.6元,而同期銀行存款利息為100000×1.35%×7/365=25.89元,活期收益更只有100000×0.36%×7/365=6.9元。

除了大多數的1天、7天、14天、1個月等固定期限外,還有銀行推出的超短期理財產品期限更為靈活。如工商銀行推出的超短期理財產品“靈通快線”分為無固定期限和滾動型兩種,滾動性類似大多數銀行超短期理財產品的期限,如一款7天期限的預期最高收益率為1.6%,而無固定期限的產品目前的年利率為1.4%,投資者可以隨時贖回,按照持有天數計算利息收益。

目前發行的多數超短期銀行理財產品都表明是浮動收益,有損失本金的風險。

招商銀行有兩款超短期理財產品,分別為日日金和日日盈,名稱十分接近,但值得注意的是日日盈雖然預期收益率略高于日日金,但日日盈不保本,日日金則承諾保本。

提前贖回資金 到賬時間不同

同時在投資者贖回產品時,同樣存在著差異。

建行的“乾元有利”運作后,個人客戶可進行贖回或申購,理財系統執行于上一產品開放日12:00至T日12:00期間發起的預約贖回指令,將上述預約贖回資金兌付至客戶簽約賬戶。

若客戶在開放日當日12:00前提出“贖回”申請,則贖回資金于當日下午兌付至客戶簽約賬戶;若客戶在開放日當日12:00后提出“贖回”申請,則贖回資金于下一個開放日下午兌付至客戶簽約賬戶;若客戶在非開放日提出“贖回”申請,則贖回資金于非開放日后的第一個開放日下午才兌付至客戶簽約賬戶。(記者 黎雯)