2012年臺灣金融形勢與金融政策

2012年初以來,在歐債危機、美國經濟復蘇乏力等因素影響下,臺灣經濟持續(xù)下行,代表經濟低迷的藍色景氣對策信號出現(xiàn)“十連藍”,超過國際金融危機時期。經濟增速上半年僅為0.11%,第2季更出現(xiàn)了負增長,在“亞洲四小龍”中表現(xiàn)最差。臺灣“主計處”連續(xù)9次下調全年GDP增長率預估值,目標由年初的“保4%”下調到1.05%左右。在整體經濟形勢低迷的背景下,臺灣金融保持低位運行,貨幣供應量和存貸款的增長速度總體放慢,金融市場交易不活躍,股指出現(xiàn)較大跌幅后低位盤整。臺灣當局提出推動“兩岸特色金融業(yè)務”,大力加強兩岸金融合作。在兩岸的共同努力下,兩岸貨幣清算機制于年內初步建立,標志著兩岸金融合作取得有里程碑意義的重要進展,兩岸貨幣合作步入新的發(fā)展階段,也將為促進兩岸投資貿易便利化、推動兩岸經濟關系深入發(fā)展發(fā)揮積極作用。

一、金融運行基本情況

(一) 貨幣信貸

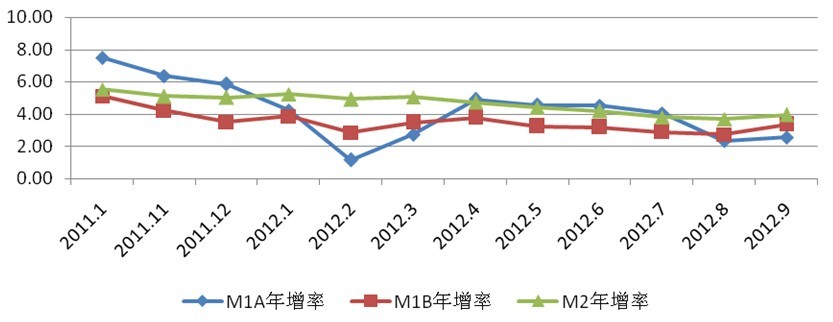

1.貨幣供應量的增長率總體趨降。受經濟形勢影響,2012年1-9月臺灣貨幣供應量增長率較2011年有較大幅度回落,M1的增長率降幅更為明顯。其中M1A增長率延續(xù)了2011年第四季度以來的回落趨勢,2012年2月增長率僅為1.16%,之后有所回升,但4月起又從4.89%一直下降至9月的2.54%,1-9月平均年增率為3.45%,不足2011年平均增長率(8.08%)一半水平。M1B前3季年增率為3.26%,僅為2011年平均年增率的一半。M2的年增率也呈現(xiàn)逐步下滑趨勢,由1月的5.22%逐步下滑至9月的3.96%,1-9月平均年增率僅為4.44%。顯示臺灣貨幣數量增速已降至國際金融危機以來的最低點,主要原因是在歐債危機與證券交易所得稅等多種不確定因素背景下,島內投資趨緩以及資本市場交易清淡,造成增長速度下降。

表1 貨幣供給量各月統(tǒng)計

2012年1-9月 M2年增率為4.44%,M1A年增率為3.45%,M1B年增率為3.26%。

數據來源:臺灣“中央銀行”金融統(tǒng)計月報;臺灣“經濟部”“國內外經濟形勢分析”

圖1 臺灣月日平均貨幣供應年增長率變動趨勢

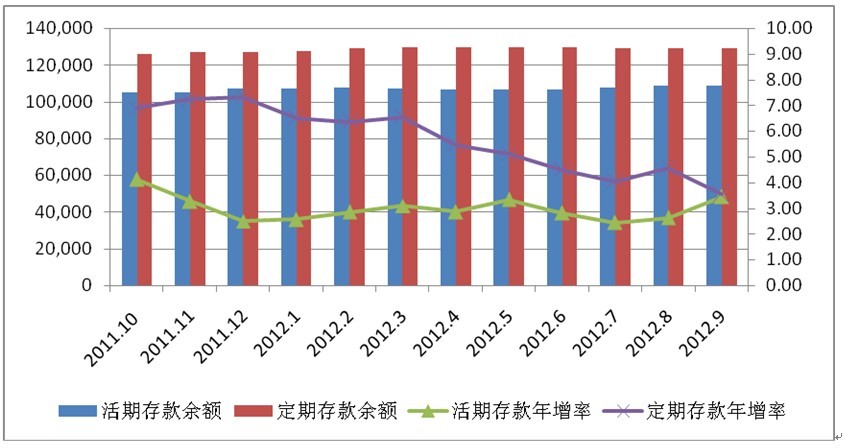

2.金融機構存款增速先升后降,定期存款增速幅度下降明顯。臺灣金融機構存款年增率由2011年12月的4.18%小幅度上升至2012年3月的4.70%,其后逐步下降至9月的3.18%最低值。不同類別的存款皆出現(xiàn)正增長,但增長幅度差異較為明顯。其中活期存款增速較為穩(wěn)定,一直維持在3%左右,占存款總額的比重由1月的32.89%小幅上升至9月的33.18%;定期存款年增率則出現(xiàn)明顯下滑趨勢,年增率由1月的6.5%逐步下降至9月的3.53%,占存款總額的比重則先升后降最后略有回升,由1月的39.25%小幅增加到9月的39.35%。

表2 臺灣金融機構存款情況

單位:新臺幣億元 %

說明:表中“活期存款”和“定期存款”主要是指企業(yè)及個人存款

數據來源:臺灣“中央銀行”,金融統(tǒng)計月報

圖2 臺灣金融機構活定期存款情況

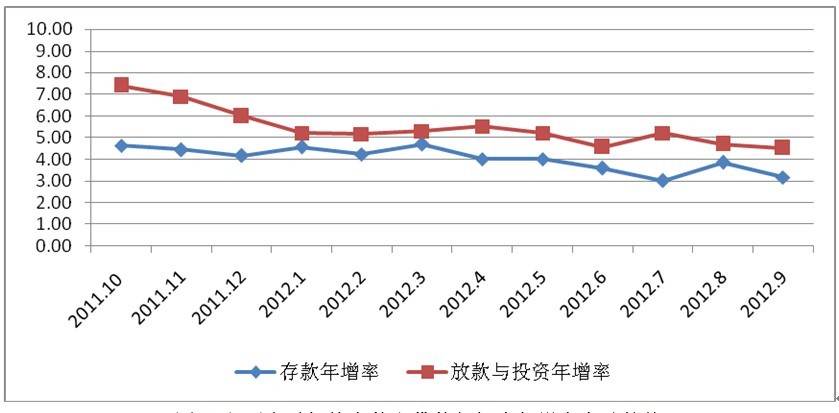

3.金融機構貸款與投資增速下降,證券投資年增率大幅上揚。2012年1-9月臺灣金融機構貸款與投資余額依舊保持正增長態(tài)勢,貸款與投資余額由1月的243944新臺幣億元增加到9月的250140億元,但年增率呈下降趨勢,主要是經濟形勢不佳所致。其中貸款量相對平穩(wěn),年增率由1月的4.53%逐步下降至9月的2.38%;而證券投資每月平均年增率卻呈現(xiàn)大幅上揚趨勢,由1月的9.86%逐步上升至9月的19.00%。存貸款年增率差距在7月間達到最大,其它時間都維持在2%以內。

表3 臺灣金融機構貸款與投資情況

單位:新臺幣億元 %

數據來源:臺灣“中央銀行”金融統(tǒng)計月報

圖3 主要金融機構存款和貸款與投資年增率變動趨勢

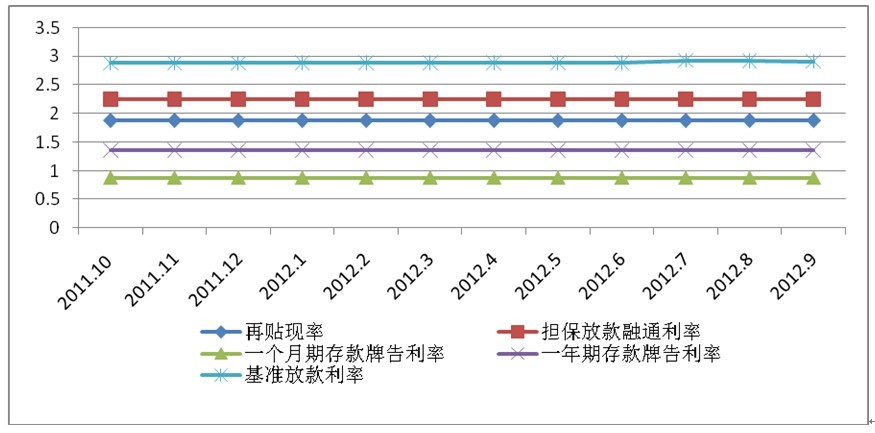

4.銀行業(yè)利率保持穩(wěn)定。再貼現(xiàn)率、擔保貸款融通利率一直維持在2011年的平均水平上,分別為1.875%和2.25%。以臺灣銀行、合作金庫銀行、第一商業(yè)銀行、華南商業(yè)銀行和彰化銀行五大行庫為例,一個月期存款牌告利率和一年期存款牌告利率也分別保持了穩(wěn)定水平,分別為0.88%和1.36%,基準貸款利率則有所上調,2012年1月略有上調,7月再上調至2.927%,9月回調至2.915%。

表4 臺灣“央行”和銀行業(yè)利率水平表

單位: %

數據來源:臺灣“中央銀行”金融統(tǒng)計月報

圖4 臺灣“央行”和銀行業(yè)利率水平變動趨勢

(二) 金融市場

1.貨幣市場

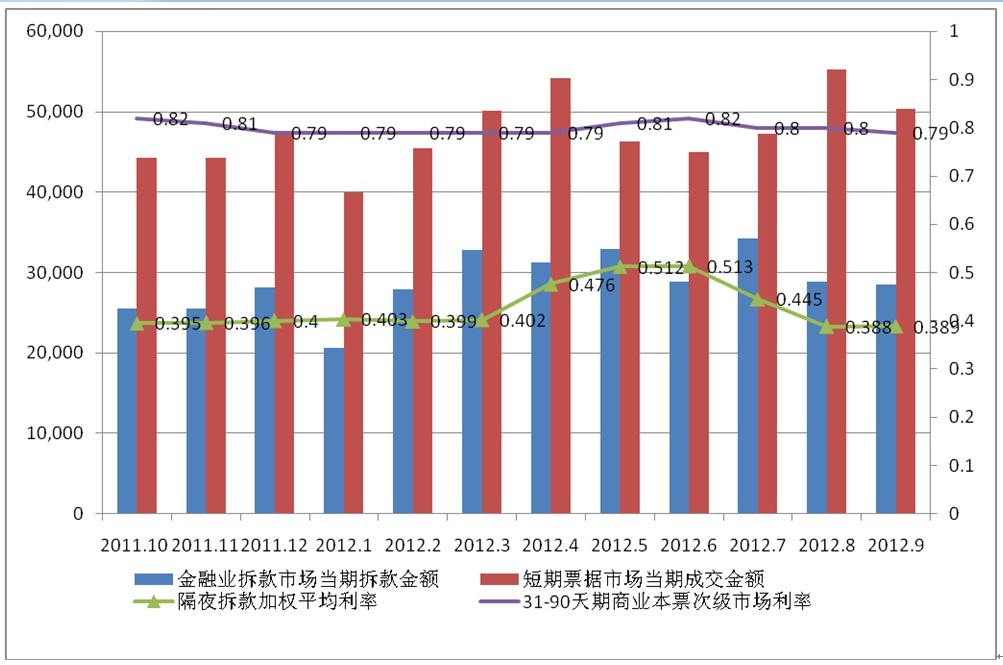

2012年1-9月貨幣市場拆借交易并不十分活躍,貨幣市場成交金額出現(xiàn)波動。其中金融業(yè)拆款市場當期拆款金額1-3月出現(xiàn)小幅增長,4-6月先升后降,7-9月又出現(xiàn)小幅下降。短期票據市場當期成交金額則出現(xiàn)兩次先升后降態(tài)勢,分別在4月和8月增長到峰值。再貼現(xiàn)率和擔保貸款融通利率分別維持在1.875%和2.250%。1-9月金融業(yè)隔夜拆款平均利率從2月開始小幅上揚,6月上漲至0.513%的水平,后又逐步下降至0.389%。短期票券市場利率則呈現(xiàn)出更穩(wěn)定狀態(tài),31-90天期商業(yè)本票次級市場利率在1-9月基本保持在0.8%左右。

表5臺灣金融業(yè)拆借市場金額、短期票券市場當期交易金額與利率

單位:新臺幣億元 %

數據來源:臺灣“中央銀行”金融統(tǒng)計月報,“經濟部”的“國內外經濟形勢分析”

圖5臺灣金融業(yè)拆借市場金額、短期票券市場當期交易金額與利率

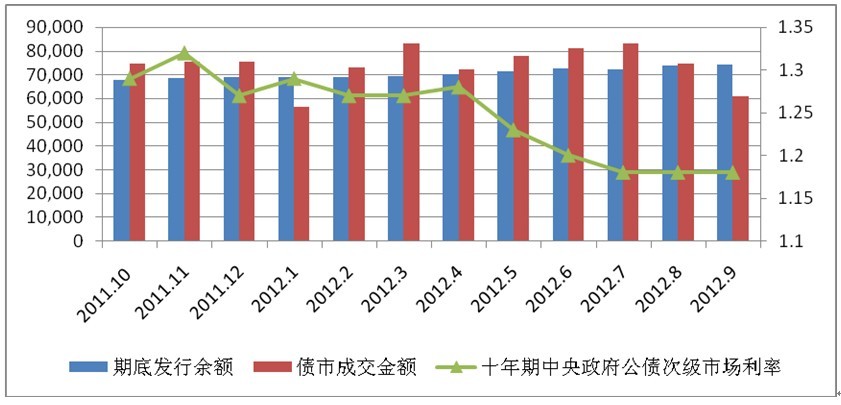

2.債券市場

債券市場交易量萎縮,債券殖利率大幅下降。國際金融危機影響繼續(xù)發(fā)酵,受收益率水平影響,2012年臺灣債券市場繼續(xù)保持萎靡狀況。十年期“中央政府”公債次級市場利率1-4月長期在1.27%較低水平徘徊,進入5月后,債券殖利率大幅下降,一直跌倒7月1.18%才保持穩(wěn)定。債券期底發(fā)行余額2012年保持了小幅逐步上升的態(tài)勢,由1月的68854億元逐步上升至9月的74404億元。債市成交金額在1-9月間兩次呈現(xiàn)先升后降態(tài)勢,由1月56448億元逐步升至3月的83005億元,4月降至72416億元,5月重新開始上漲至7月的83307億元,后又逐步下降至9月的61137億元新臺幣。

表6債券市場成交金額與殖利率

單位:新臺幣億元 %

數據來源:臺灣“中央銀行”金融統(tǒng)計月報

圖6 債券市場成交金額與殖利率

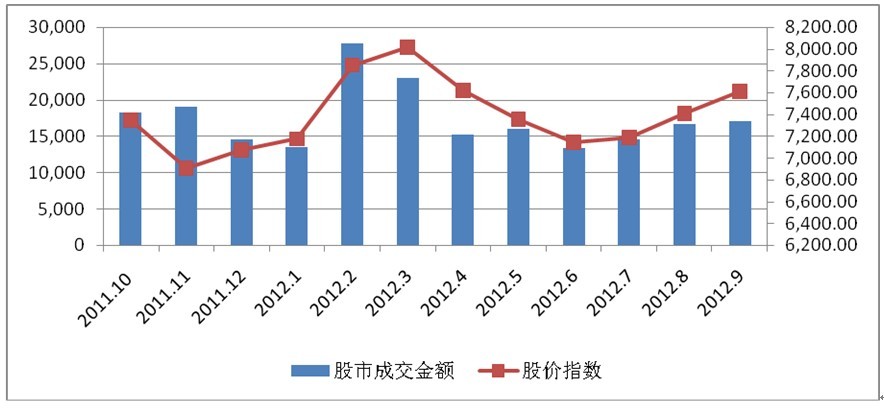

3.股票市場

臺股指數先揚后挫,大體處于低位盤整。受世界經濟持續(xù)低迷影響,臺股指數2011年11月跌破7000點大關,后在2012年初島內“大選”的利好前景激勵下,股指不斷提升,3月份突破8000點大關。其后一路下跌,從3月的8020點一路下跌至6月的7142點。導致此輪重挫的利空因素包括:證交稅施行、油電雙漲等因素。7-9月股指有所回升,由7187.14點逐步上升至9月的7610.38點。

表7 臺灣加權股價平均收盤指數

單位:新臺幣億元

數據來源:臺灣“中央銀行”金融統(tǒng)計月報

圖7 臺灣股市成交量及股價指數

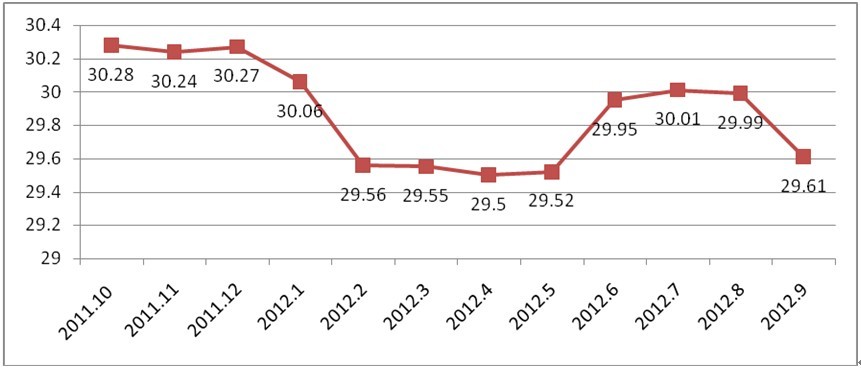

4.外匯市場

2012年新臺幣對美元匯率總體上升。1月新臺幣對美元小幅升值,由2011年12月的1美元兌新臺幣由30.27元升至30.06元,2月匯率突破30元關口,升值為1美元兌29.56元新臺幣,此后3個月匯率保持大體平穩(wěn)。6月開始的三個月新臺幣對美元轉為貶值,但幅度總體小于前五個月升值幅度。9月匯率再度攀升,由1美元兌29.99元新臺幣升至29.61元,恢復到2月的水平。

表8 新臺幣對美元平均匯率

單位:新臺幣元

2012年1-9月平均匯率為29.731

數據來源:臺灣“中央銀行”金融統(tǒng)計月報

圖8 臺灣外匯市場期底銀行間收盤美元匯率走勢圖

5.外匯儲備

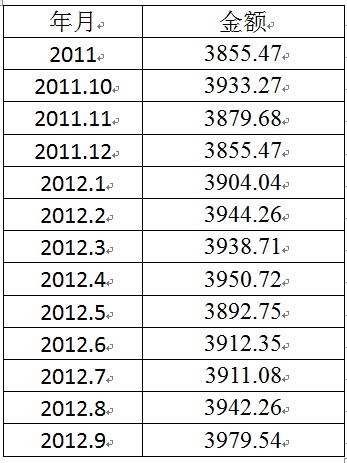

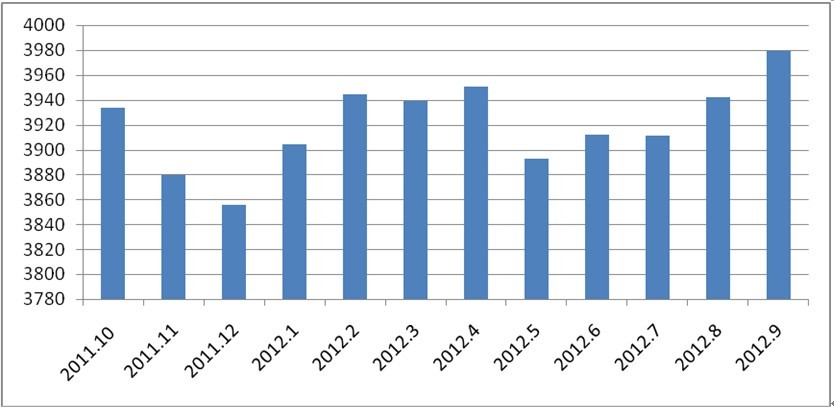

2012年臺灣外匯儲備繼續(xù)上升,從2011年12月的3855.47億美元上升至10月的3992.16億美元,創(chuàng)14個月來新高,世界排名仍居第4,僅次于中國大陸、日本和俄羅斯。臺灣外匯儲備增加主要因為外匯存底投資運用收益。年內以9月增加近40億美元為年內單月增幅最高,年底前有機會再度挑戰(zhàn)4000億美元大關。

表9 臺灣外匯儲備

單位:億美元

圖9 臺灣外匯儲備(億美元)

二、臺灣當局金融政策

年內最引人關注的金融政策是臺灣當局提出的“兩岸特色金融業(yè)務”。年初,臺灣新改組的行政部門為落實“黃金十年愿景”的金融發(fā)展施政策略,提出將推動“兩岸特色金融業(yè)務”。該政策不僅是臺灣當局推動金融服務業(yè)市場外延的重要政策,更是以金融服務帶動島內就業(yè)的重要舉措。9月6日行政部門通過核定版的“發(fā)展具兩岸特色之金融業(yè)務計劃”,涵蓋外匯、銀行、資本及保險等四方面內容。

臺灣當局的主要考慮是:充分利用兩岸關系和平發(fā)展以及大陸經濟繼續(xù)保持快速發(fā)展的契機,大力發(fā)展臺灣金融業(yè)具有比較優(yōu)勢的業(yè)務,促進臺灣金融業(yè)轉型,有效結合大陸臺商經貿業(yè)務,拓展兩岸金融市場發(fā)展的經營利基,擺脫金融業(yè)的經營困境,同時協(xié)助臺灣各產業(yè)部門有效掌握兩岸經貿商機,創(chuàng)造更高的產業(yè)價值。

組織架構是以“金管會”、“中央銀行”、“經濟部”和“陸委會”組成跨部會專案小組,負責計劃制定及推動執(zhí)行。業(yè)務重點是開放OBU及DBU承作人民幣財富管理業(yè)務、開放大陸網站購買臺灣商品的代收轉付業(yè)務、開放大陸銀聯(lián)卡在臺刷卡等。計劃執(zhí)行期間為2年。

(一)全面啟動DBU人民幣業(yè)務

1.建立兩岸貨幣清算機制。2.DBU全面啟動人民幣業(yè)務(包括貿易金融、企業(yè)金融、消費金融、財富管理業(yè)務等) 。3.配合企業(yè)金融的資金需求及調度,發(fā)展人民幣衍生性金融商品,作為活絡市場及避險工具。

(二)兩岸現(xiàn)代化金流平臺

1.建立境內銀行人民幣跨行通匯系統(tǒng)。2.建立大中華區(qū)跨境中文匯款平臺:兩岸共同合作建立中文匯款平臺,提升兩岸匯款效率。3.配合兩岸貨幣清算機制推動。

(三)兩岸電子商務金流業(yè)務

鼓勵銀行與大陸地區(qū)網絡交易代收代付服務業(yè)者合作,發(fā)展對境內網絡商店的金流服務。

(四)一卡兩岸通

目前已開放大陸地區(qū)發(fā)行的銀聯(lián)卡在臺提款及刷卡消費。將促使島內銀行發(fā)行的提款卡及轉賬卡在大陸地區(qū)提款及消費使用,提高民眾便利性。

(五)協(xié)助金融機構大陸布點服務臺商

協(xié)助銀行、金融控股公司、保險公司、證券商及所屬相關機構投資大陸地區(qū)金融服務事業(yè),擴大金融機構在大陸地區(qū)布點,提供臺商在大陸地區(qū)全方位的金融服務。

(六)開放臺商背景的優(yōu)質企業(yè)回臺上市柜

對臺商背景企業(yè)取消現(xiàn)行“大陸注冊企業(yè)及陸資持有30%以上的外國企業(yè)不得申請第一上市(柜)”的限制,并建立相關風險管理配套措施。

(七)開放島內公開發(fā)行公司發(fā)行人民幣計價債券及其他籌資工具

在兩岸貨幣清算機制建置前,開放島內公開發(fā)行公司在境外發(fā)行人民幣債券及建立相關配套措施,并帶動島內金融機構的商機。待兩岸貨幣清算機制建置后,規(guī)劃島內外發(fā)行人在境內發(fā)行人民幣債券。

(八)發(fā)展大中華區(qū)資產管理及理財業(yè)務

1.鼓勵金融機構開發(fā)人民幣計價商品。

2.放寬島內基金及全權委托投資資產投資大陸上市有價證券的比例限制。

3.開放島內證券商得受托、自行買賣大中華地區(qū)有價證券。

4.放寬大陸地區(qū)得來臺從事證券投資或期貨交易之對象及研議適度放寬大陸QDII投資額度的限制,以促進資產管理及全權委托業(yè)務發(fā)展。

5.推展銀行代客境外理財業(yè)務。

6.爭取大陸地區(qū)QFII額度,擴大資產管理市場及理財服務。7.爭取島內證券投資信托業(yè)發(fā)行類RQFII商品。

(九)擴大保險相關業(yè)務及服務

1.因應大陸地區(qū)人民申請來臺從事個人旅游者應投保旅游相關保險的規(guī)定,鼓勵島內保險業(yè)在大陸地區(qū)所設據點,或其參股之公司加強銷售旅行平安保險,并建議交通部觀光局提高保險額度并增訂醫(yī)療保險限額。2.擴大島內保險業(yè)協(xié)助辦理大陸地區(qū)保險業(yè)保戶來臺理賠服務。

(十)監(jiān)理合作排除障礙,爭取有利條件進入大陸市場

1.銀行:通過兩岸銀行監(jiān)管合作平臺,協(xié)助島內銀行在大陸地區(qū)增設分支機構,并為其業(yè)務經營爭取更佳條件。2.證券:推動建立兩岸證券期貨監(jiān)管合作平臺,解決市場開放障礙,擴大島內金融業(yè)者在大陸布局機會。3.保險:通過兩岸保險監(jiān)管合作平臺等協(xié)商渠道,為島內保險業(yè)者在大陸地區(qū)設立據點及業(yè)務范圍等各方面爭取更有利的經營條件。

2012年8月31日,兩岸貨幣管理機構簽署了《海峽兩岸貨幣清算合作備忘錄》,這是落實2009年《兩岸金融合作協(xié)議》的一項具體舉措,備忘錄生效之日起兩岸貨幣清算機制正式建立,這為兩岸深化金融合作以及臺灣當局推動其“發(fā)展具兩岸特色之金融業(yè)務計劃”創(chuàng)造了有利條件。(相關內容可參見筆者此前的《兩岸貨幣清算機制建立的背景、內容與影響》一文。)

(本文作者朱磊系中國社會科學院臺灣研究所經濟研究室主任 經濟學博士)本網獨家稿件,如需轉載請與我網聯(lián)系