2016-02-17 10:06:00 來源:網易科技報道

創業公司有時財稅規劃上出現問題,苦痛常見但不限于以下:有實力苦于無法證明導致融資受阻、資本運作被迫延期;脫離財稅設計的商業模式耗時費力花冤枉錢……經緯財務創享匯的超強干貨總結,本文轉自經緯創投:

01一個可能導致你融資受阻的問題……

初創公司經歷了搭建業務模型、擴張用戶量、探索商業模式等層層打怪升級,通過不懈努力終于打通盈利模式、實現營收。但作為創始人,這個頭痛的場景你一定很熟悉:明明流水大把,但財務業績無法完全反映在財務報表上,可能給未來的融資、資本運作埋下無窮隱患……而這一切的問題都在“收入確認”上,下面我們就為各位解析何時確認收入、確認多少收入這兩個最基本的問題。

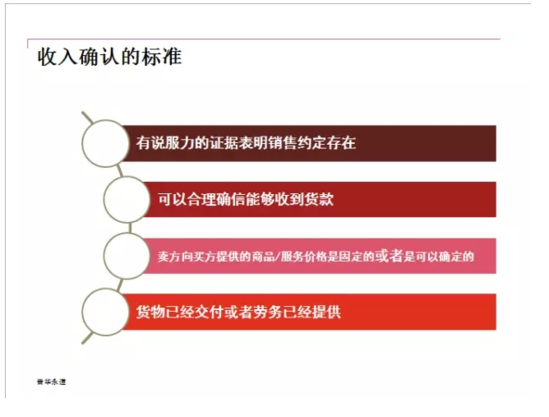

收入在什么時候能確認?

收入確認的四條基本原則:

首先,證明銷售約定的存在,要有雙方確認的書面文檔。聽起來雖容易,但有時在早期階段,公司并未特別留意這些書面文檔的保存,這個需要提醒大家注意。

其次,對提供的服務/商品貨款收回的合理保證。如果在提供服務/商品之初就對貨款的收回有很大不確定性,就應該在第一天考慮是否滿足收入確認的條件。

另外,提供服務/商品的價格應該是能夠確定的,而不是還存在某些不確定因素會導致已約定的價格發生變動。

最后一點,就是貨物已經交付或者是服務已經提供。

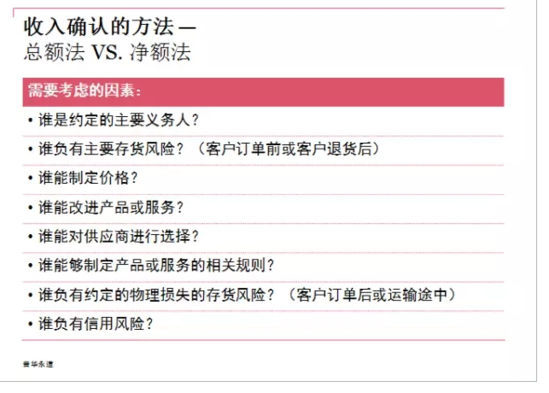

收入應該確認多少之總額法vs凈額法

對于平臺服務的企業,如電商或互聯網金融,到底應該按照收取的款項總額確認收入,還是應該按凈額僅確認傭金收入?

銷售收入是按照總額法還是凈額法確認,要從上面八個因素進行分析。舉例如下:

1.誰是約定的主要義務人。出現問題,客戶第一個找誰,誰要承擔主要責任。2.誰負有主此項目在獵云網投融資平臺進行融資有主小夫妻問答社群,娛樂圈版的知乎要存貨風險。對于平臺類公司,公司是否承擔存貨在送達最終消費者之前的各個環節中的減值及滅失等與物品相關的風險。

3.誰來制定價格。產品/服務供應商及平臺公司均可能參與,要看誰主導價格的制定過程,誰是最終的決策者。

4.誰能夠改進產品或服務。舉例說明,對于互聯網金融企業,其是否參與產品的設計,是否對產品進行改良包裝后進行再銷售。

5.誰負有信用風險。一旦貨款出現回收性問題,誰來承擔壞賬等等。

提示:實際業務中,收入確認涉及很多問題的判斷,在簽合同的時候,一定要擁抱財務團隊,進行先期溝通,使收入的確認與業務實質相匹配,且得到書面合同條款的充分支持。

02平臺化企業怎么“稅”?我們的目標是:不交冤枉錢

移動互聯網的發展,帶火了各行各業的服務類平臺,對創業者而言,往往會面對此項目在獵云網投融資平臺進行融資面對為你發現新奇好公司!自營和非自營兩類不同的商業模式的選擇。殊不知,不同的選擇背后,涉及收入成本的稅務問題也各有難題。明明是代收代付卻被要求全額征稅?提供了服務又如何明確抵扣成本?下面我們來教大家如何不花冤枉錢,走出涉稅迷局:

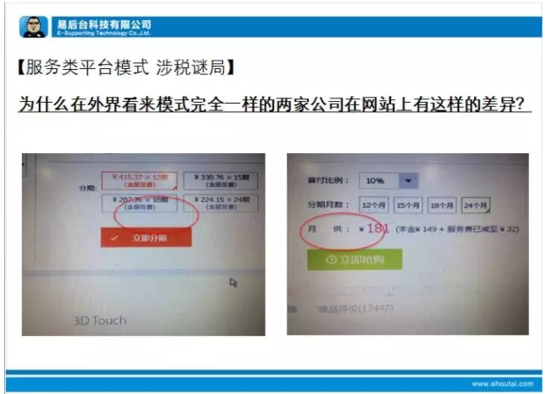

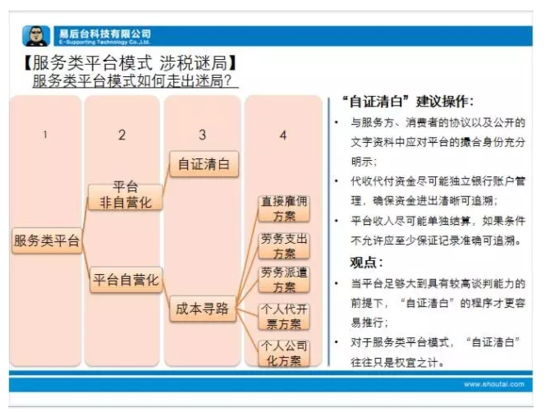

服務類平臺模式:代收代付?還是提供服務?

上圖是兩家看來模式完全一樣的消費公司,第一家消費最后環節顯示為“立即分期”,另外一家是“立即搶購”,這一小小的細節,就決定了他們的交易模式是不一樣的。“立即分期”的平臺方,實際上并不參與任何服務過程,只是對服務交易雙方進行撮合,代收的款項最終會在扣除傭金后返還給服務提供方,為“平臺化非自營”;而“立即搶購”的平臺方,參與了大部分服務過程或者提供了重要的服務資源,對服務過程有較強的控制力而不是簡單的撮合,為“平臺化自營”。

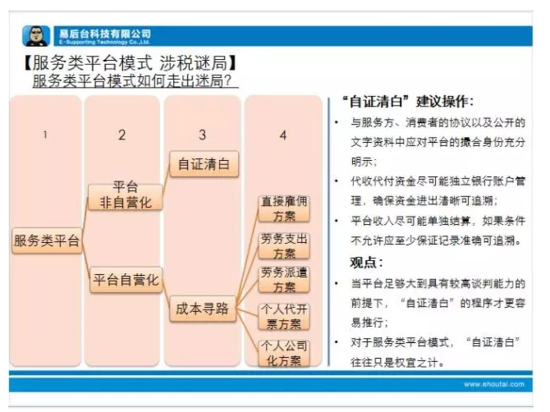

兩類平臺化公司的不同涉稅難題——自證清白vs成本尋路

平臺化非自營模式下,如果要以收取的傭金凈額而非交易量總額作為應稅收入,需要“自證清白”;平臺化自營模式下,交易量總額屬于應稅收入,產品/服務成本的稅費合理抵扣需要“尋找出路”。

對于平臺化非自營企業,自證清白的建議操作有以下三點:

服務方、消費者協議以及公開的文字資料中應對平臺撮合身份充分明示;

代收代付資金盡可能用獨立銀行帳戶管理,確保資金進出明晰可追溯;

平臺傭金收入盡可能單獨結算,如果條件不允許應該至少保證記錄準確可追溯。

提示:想真正做到“自證清白”,需要公司本身平臺足夠大,從而具備較高談判能力的前提下才能順利推進。

對于平臺化自營企業,為成本尋找出路有如下五種方式:

采取直接雇傭方式;

采取勞務支出方式,勞務費用直接稅前扣除;

與勞務派遣公司進行合作,轉嫁平臺公司自身風險;

個人代開票方式,稅務局目前有開通個人開票通道,但企業必須提前與稅務局溝通并達成諒解,實際操作比較復雜;

將個人服務轉變為獨立公司,并通過專業機構和共享中心的思路來解決復雜的個人記賬、發票與報稅流程。

提示:目前來看,以上五種方法并沒有一種能完全跑通,但都有大的平臺類企業在進行積極探索與嘗試。

03企業如何促銷?網絡紅包可能被“稅”

很多互聯網企業的早期業務推廣會采取網絡紅包和代金券的方式。發送網絡紅包面臨著兩個現實的財稅問題:現金紅包難以取得發票如何在所得稅前列支;企業是否需要代扣代繳個人所得稅。下面我們來談談此項目在獵云網投融資平臺進行融資,談談一款行業大牛職場經驗技能c2c共享應用如何就發送紅包進行合理的財稅安排和籌劃,減少企業花冤枉錢的痛。

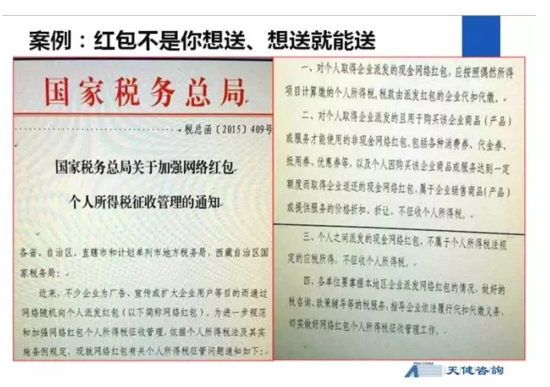

國稅總局2015年印發《國家稅務總局關于加強網絡紅包個人所得稅征收管理辦法通知》:

《通知》中明確了三點:

1.現金紅包個稅由發放企業繳納:個人取得企業派發的現金網絡紅包,按偶然所得項目計算繳納個人所得稅,稅款由派發紅包的企業代扣代繳;

2.非現金紅包(代金券等銷售折扣)不征個稅:個人取得企業派發的各種消費券、代金券、抵用券、優惠券等非現金紅包不征稅;

3.個人之間派發的現金網絡紅包,不征收個人所得稅。

提示:建議企業可站在財務、稅務角度對商業模式進行設計優化,規避現金紅包支出,減少因發放現金產生的代扣代繳風險;同時合理記賬,在滿足未來資本市場對接的前提下“少花冤枉錢”。

04如何搞定VIE架構下的關聯交易?合理安排,一切皆有可能

初創公司隨著業務發展和融資需求,接受美元基金投資就可能面臨著搭建VIE架構的問題。VIE架構搭建后,面對架構內各實體的若干關聯交易及跨境交易,公司務必要提早規劃、合理安排,規避可能帶來的風險。

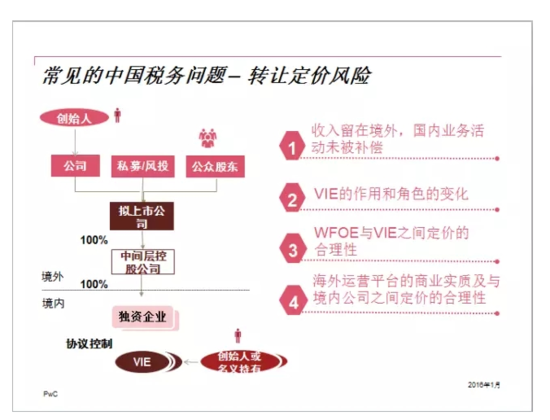

企業面臨的主要轉移定價風險體現在下圖中的四個方面:

企業應對這四類問題時需要做好以下幾點思考:

1.集團業務往往從VIE起步,VIE承擔了發展初期的產品開發與市場開拓以及所產生的費用。隨著WFOE(外商獨資企業)的設立,部分業務將轉由WFOE承擔,可能涉及人員、固定資產、知識產權等無形資產的轉讓,建議從商業角度和稅務角度等多方面綜合考慮;

2.WFOE與VIE之間的關聯交易通常要考慮其各自所承擔的功能和風險水平來設定合理的利潤率,可參考行業可比公司平均利潤率;

3.VIE架構下的關聯交易及跨境交易等,日益成為稅務局關注的重點,未來可能要求企業就關聯交易做更詳實的匯報。因此許多工作需要企業提前規劃,認真與稅務局溝通,并對市場內的同業公司進行研究比較,并通過存檔文件來支持業務安排及關聯交易定價的合理性。

財稅規劃滲透在公司運營的各個方面,早期或成長期的創業企業應重新認識并定位財務的功能,盡早從業務、稅務、管理、對接資本市場等多角度看待財務的價值,為后續企業良性成長保駕護航。

如何巧借“應用內購”思維打開移動市場機遇2016-02-17 10:08:00

為何兩個狼性男人無法以聯合創始人共存2016-02-17 09:53:00

投資人創業者奇遇記:沈南鵬偶遇鄉村基2016-02-17 09:53:00

草莓種到了墻上2016-02-17 09:48:00

來自斯坦福大學創業課的16點精華2016-02-17 09:44:00